Tisztelt Érdeklődők, kedves Ügyfeleink!

A 2012-es év kezdete szokatlanul mozgalmasra sikerült a pénz- és tőkepiacokon, különös tekintettel a hazai eseményekre. Kapkodhatták a fejüket a politikusok, és a befektetések iránt érdeklődők, mikor január első hetében 320 Forint fölé ment az EUR/HUF keresztárfolyama, illetve a magyar kötvények hozamfelára történelmi magasságokba emelkedett.

Mindezek ellenére, azonban mindkét mintaportfóliónk profitálni tudott az elmúlt hetekben a kedvező nemzetközi piaci hangulatból és jelentősen javított az elmúlt hónapok teljesítményén. A hosszú távú portfólió az – időtávból fakadóan – erősebb teljesítményt tudott nyújtani, köszönhetően a kockázatosabb alapoknak, így a magasabb részvény és abszolút hozamú (total-return) alapok részarányának.

A nemzetközi részvénypiacokat továbbra is inkább pozitívan ítéljük meg, ezért a mintaportfóliók kialakításánál nem láttuk indokoltnak, hogy lejjebb vigyük az eszközosztály kitettségét. Véleményünket nemcsak a tőzsdei chartok technikai szintje, hanem az úgy nevezett menedzser indexek javuló adatai és az Eurozónában fennmaradó növekvő likviditás is alátámasztja.

Rendkívüli sikernek örvendett az Európai Központi Bank (ECB) által az európai bankrendszer számára 1%-on, 3 éves időtávra rendelkezésre bocsátott 500 milliárd eurót kitevő forrás. Előreláthatólag február végével további likviditás kerül a bankrendszerbe (megközelítőleg a fent említett összeg duplája), elősegítve az európai bankok tőkeszerkezetének megerősödését, a periféria országok kötvénypiacainak értékeltségének javulását (elsősorban Olaszországban és Spanyolországban). A rendkívül mély gazdasági problémák, természetesen ezáltal nem oldódnak meg, azonban amíg az inflációs környezet engedi, a magasan tartott likviditás fennmaradhat és elősegítheti a befektetői környezet enyhülését.

Magyarországon a kormány retorikája és kompromisszumkészsége megváltozni látszik, így a forint is visszaerősödött a 2011 októberi szintekre. Bár a kötvénypiacok és pénzpiacok beárazták a tető alá hozandó megállapodás egy kisebb részét, de az igazi áttörést a legkorábban március-április tájékra tehető EU/IMF hitel megállapodás hozhat. Azonban még egy esetleges megállapodás ténye sem tud változtatni a magyar gazdaság jelenlegi gyenge állapotán (2012-re GDP prognózis kb. -1,5%).

Mit is jelent ez az „AEGON alapok nyelvére” lefordítva?

- A Hosszú távú mintaportfólióban, megnöveltük a részvényalapok súlyát 5-5%-kal (AEGON Russia, AEGON Lengyel Részvény), és ugyanennyivel lecsökkentettük az abszolút hozamú alapok hányadát. Ennek oka, hogy eddig abszolút hozamú alapokon keresztül vettünk fel részvény pozíciókat, mivel az árfolyamváltozásokat így nagy részben figyelmen kívül lehetett hagyni fedezeti ügyletek által. Véleményünk szerint azonban, jelenleg limitált a HUF erősödése (rövidtávon), ezért most indokolt közvetlenül részvény alapokon keresztül felvenni ezeket a pozíciókat.

- Az AEGON Közép-Európai Vállalati Kötvény Alapba már decembertől folyamatosan növeltük a kockázatosabb eszközöket (vállalati kötvények, devizában denominált államkötvények), mivel ezek hozama rendkívül megnőtt a rossz hangulatnak köszönhetően.

- Az AEGON Belföldi Kötvény Alapunkba euróban denominált magyar államkötvényeket is vásároltunk nagyobb volumenben, mely aztán HUF-ra visszafedezve magasabb hozamot eredményezett, mintha kizárólag forintos kötvényeket tartottunk volna a portfólióban. A januári enyhülő piaci hangulatban, mind a forintos, mind a devizakötvények felára csökkenésbe kezdett (így árfolyamuk nőtt), így ez az alap nagyon erős hónapot zárt. Nem csökkentettük a mintaportfóliókban lévő arányát, de nyitva kell tartanunk a szemünket, mivel az EU/IMF tárgyalások nem biztos, hogy zökkenőmentesen fognak haladni. Elképzelhető egy rövidebb korrekció a hazai piacon, érdemes óvatosnak maradnunk.

- Az abszolút hozamú alapjaink közül az AEGON Money Maxxot és az AEGON Atticus Alfát emelném ki, melyek jól teljesítettek az elmúlt időszakban, köszönhetően a portfólióban tartott vállalati kötvényeknek, átváltható kötvényeknek és a szerencsésen kiválasztott régiós részvényeknek.

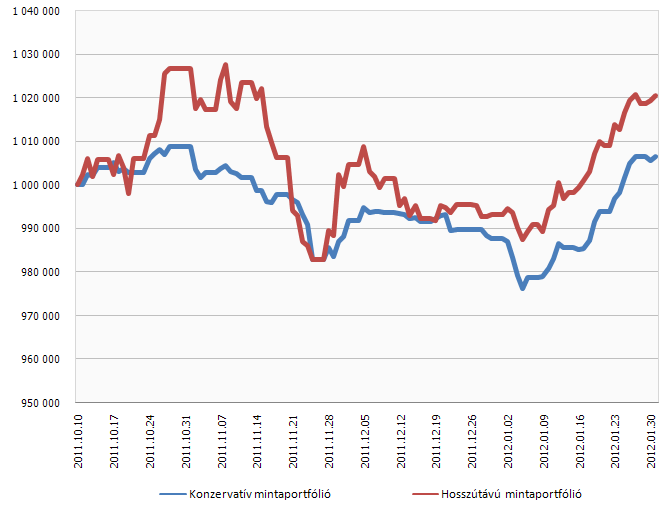

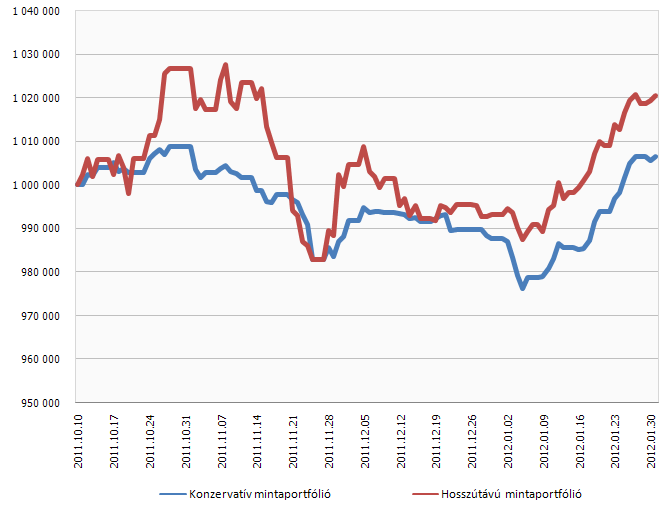

Mintaportfoliók hozama

Mindkét portfóliót 1-1 millió Ft-os kezdeti befektetéssel indítottuk el 2011. október 10-én, és minden egyes átsúlyozásnál rögzítjük a portfóliók árfolyamát! Az alábbi táblázatban az elmúlt időszak portfolió értékeit találják meg:

| Értéknap |

Konzervatív mintaportfólió értéke |

Hosszú távúmintaportfólió értéke |

| 2011. október 10. |

1 000 000 Ft |

1 000 000 Ft |

| 2011. november 2. |

1 003 608 Ft |

1 017 546 Ft |

| 2011. november 24. |

990 893 Ft |

986 131 Ft |

| 2012. január 4. |

979 003 Ft |

990 180 Ft |

| 2012. január 31. |

1 006 581 Ft |

1 020 536 Ft |