Részvény vagy arany? Bemutatunk egy befektetési stratégiát, ami segít eldönteni!

A befektetések világában az egyik legfontosabb kérdés, hogy mikor érdemes kockáztatni, és mikor jobb inkább visszahúzódni biztonságosabb eszközökbe. A cikkben bemutatott egyszerű, de okos stratégia pontosan ezt próbálja megoldani: mikor fektessünk kockázatosabb részvénybe tenni a pénzt, és mikor aranyba – ami válság idején hagyományos menedék eszköznek számít

Példánkban a részvénypiacot a legnagyobb amerikai tőzsdei vállalatok átlagos árfolyam változását mutató S&P 500 index, illetve az ezt követő SPY ETF, azaz tőzsdén forgó befektetési alap szemlélteti. Az aranyra a továbbiakban tőzsdei jelzése szerint hivatkozunk: GLD. Stratégiánk lényege, hogy figyeli a részvénypiac mozgásait, és megpróbálja felismerni, hogy épp „nyugodt” vagy „viharos” időszakban vagyunk. Ezt egy matematikai modell segítségével dönti el: azt vizsgálja, hogy ez az SPY alap, vagyis az amerikai tőzsdeindex éppen mennyire esett vissza korábbi csúcsához képest. Ezt hívja a tőzsdei szakzsargon „drawdown”-nak, vagyis visszaesésnek, ami jól mutatja, hogy éppen mennyire szenved a piac. Itt jön a képbe a matematika: egy gépi tanulási algoritmust – az úgynevezett Rejtett Markov-Modellt (RMM) – használunk arra, hogy a korábbi visszaesések alapján azonosítsuk, éppen milyen „rezsimben” van a piac. A modell kétféle állapotot tud megkülönböztetni:

Nyugodt piac: amikor a részvénypiac stabilan teljesít.

Stresszes piac: amikor nagy a visszaesés és megnőtt a bizonytalanság.

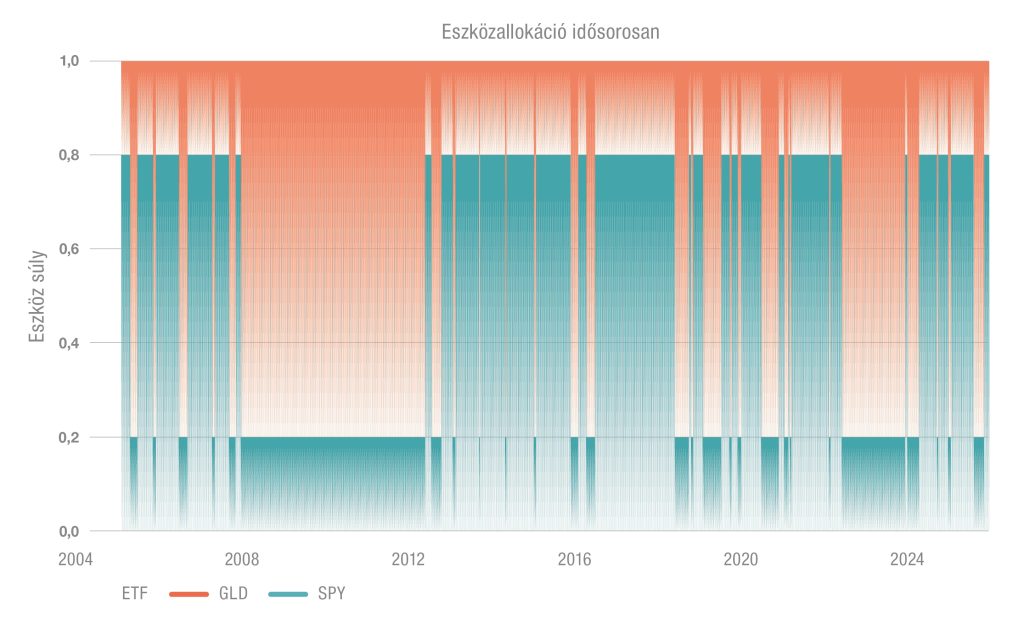

Ha a modell szerint nyugodt a piac, akkor a befektetés 80%-át tegyük SPY-ban, 20%-a GLD-be. Ha viszont stresszes időszakot jelez, akkor éppen fordítva: az arany súlya 80 százalékra nő, miközben a tőzsdei kitettség 20 százalékra csökken.

Forrása: Yahoo Finance 2005.01.01- 2025.07.11.

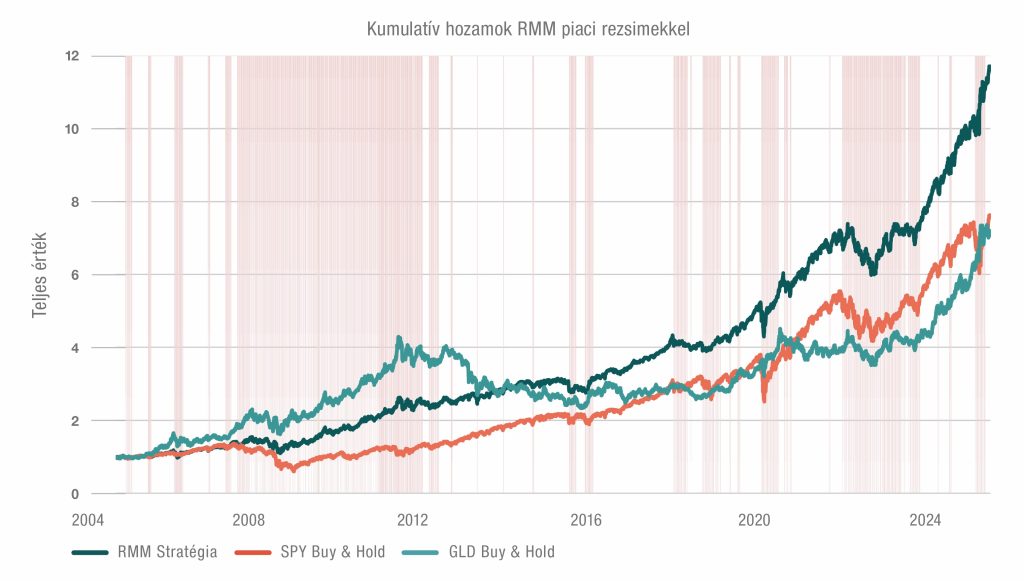

Az alábbi ábra megmutatja, hogyan alakult volna a befektetés értéke a stratégiánk szerint (piros vonal), összehasonlítva azzal, mintha egyszerűen megtartottuk volna az amerikai tőzsdei kitettségünket (a “SPY-t”, szürke vonal) vagy az aranyat (GLD, sárga vonal). A piros háttérsávok pedig azokat az időszakokat mutatják, amikor a modell szerint a piac „stresszes” állapotban volt (azaz amikor a stratégia az aranyat választotta).

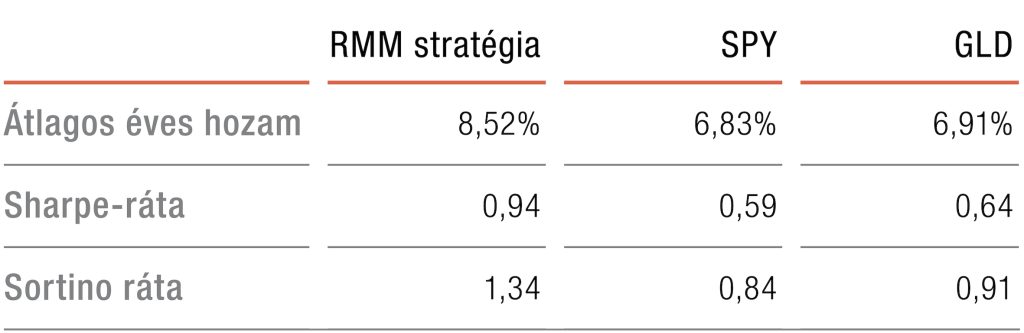

Az RMM-alapú stratégia a teljes időszak alatt összességében felülteljesítette a hagyományos “buy & hold” (azaz “vedd meg és tartsd”) megközelítéseket: nemcsak magas – átlagosan 8,52%-os bruttó éves – hozamot biztosított, de a kockázattal korrigált hozam mutatók is jelentősen magasabbak, mintha csak aranyat, vagy csak a new yorki tőzsdén forgó részvényeket választottuk volna:

Screenshot

Forrása: Yahoo Finance 2005.01.01- 2025.07.11.

A 2008-as globális pénzügyi válság, a 2020-as COVID-pánik és a 2022-es, elsősorban az orosz-ukrán háború kirobbanása miatti tőzsdei esés idején a modell sikeresen váltott aranyba, mérsékelve a veszteségeket. Nyugodt időszakokban pedig visszatért a részvénypiacra, így részesült az árfolyamok növekedéséből. Ráadásul a modell nem kapkod: a folyamatos adás-vételek helyett inkább hosszabb időszakokra pozícionál, ami segít csökkenteni a tranzakciós költségeket. Az alábbi diagram azt mutatja meg, hogy a portfóliónak mikor és mekkora része volt a két befektetésben. A kék szakaszok jelzik, amikor a stratégia a részvénypiacot (SPY) preferálta, míg a narancssárga területek pedig azokat az időszakokat jelölik, amikor az arany (GLD) volt a választott befektetés.

Forrása: Yahoo Finance 2005.01.01- 2025.07.11.

A tőkepiac sokszor kiszámíthatatlan – de nem kell elveszni benne. Egy jól felépített, adatalapú stratégia nemcsak a viharokat segít átvészelni, hanem a napsütéses időszakokból is többet hozhat ki. És ebben az RMM-alapú megközelítés erős támogatást nyújthat.

Jogi nyilatkozat: A blog üzemeltetője a VIG Befektetési Alapkezelő Magyarország Zrt., a szerzői az Alapkezelő munkavállalói. A weboldal kereskedelmi kommunikációt tartalmaz. A blogon megjelenő cikkek magánszemélyek szubjektív véleményét tükrözik, tájékoztatási céllal készülnek és nem minősülnek befektetési elemzésnek vagy befektetési tanácsadásnak és nem tartalmaznak befektetési ajánlást. A blog szerzői saját nevükben kereskedhetnek olyan pénzügyi és pénzeszközzel vagy más termékkel, amelyről az általuk készített cikk közöl tájékoztatást vagy véleményt. Bár a szerzők tőzsdei vagy tőzsdén kívüli kereskedés során szerzett tapasztalata a jelen blogon szereplő írásaikban is megjelenhet, de érdekeltség nem befolyásolhatja az általuk közölt tájékoztatást. A blogon megjelenő cikkekben, hírekben és tájékoztatásokban megjelenhetnek olyan társaságok, amelyek üzleti kapcsolatot tartanak fenn a VIG Befektetési Alapkezelő Magyarország Zrt.-vel vagy a blog szerzőivel akár közvetlenül, akár a VIG Group cégcsoportba tartozó más vállalkozáson keresztül. Jelen blogon megjelent cikkek nem tartalmaznak teljes körű tájékoztatást, és nem helyettesítik a befektetés megfelelőségének vizsgálatát, amelyet csak az adott befektető egyedi körülményeinek értékelésével lehet megállapítani. A megalapozott befektetési döntés meghozatalához kérjük, hogy részletesen és több forrásból tájékozódjon!

A VIG Befektetési Alapkezelő Magyarország Zrt., a blog szerkesztői és szerzői nem vállalnak felelősséget a blogon szereplő tartalom naprakészségéért, esetleges hiányosságaiért vagy pontatlanságaiért, valamint a blogcikkek alapján hozott befektetési döntésekért és a befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért vagy költségért.