BUX: mennyi élet van 100.000 pont fölött?

Átlépte a lélektani határt a Budapesti Értéktőzsde indexe. A kezdetektől számított százszoros árfolyam nyereség óriási teljesítmény, de vajon van-e további szufla a magyar részvényekben vagy a gyenge hazai GDP, a közelgő választás, az infláció és az eddigi szédítő drágulás kifoghatja a szelet az OTP, a MOL, a Richter vagy a Telekom vitorlájából.

2025 júliusában fontos mérföldkőhöz érkezett a Budapesti Értéktőzsde: a BUX index történetében először átlépte a 100.000 pontos szintet. Ez a lélektani határ szimbolikusan is megerősíti a magyar részvénypiac elmúlt évtizedeinekben látott dinamikus növekedését. A BUX 1991-es – 1000 pontos – indulása óta százszorosára emelkedett, ami éves szinten több, mint 14%-os hozam. Az elmúlt tíz évben az átlag 17% volt, körülbelül annyi, mint az amerikai S&P 500 indexé.

Forrás: BÉT

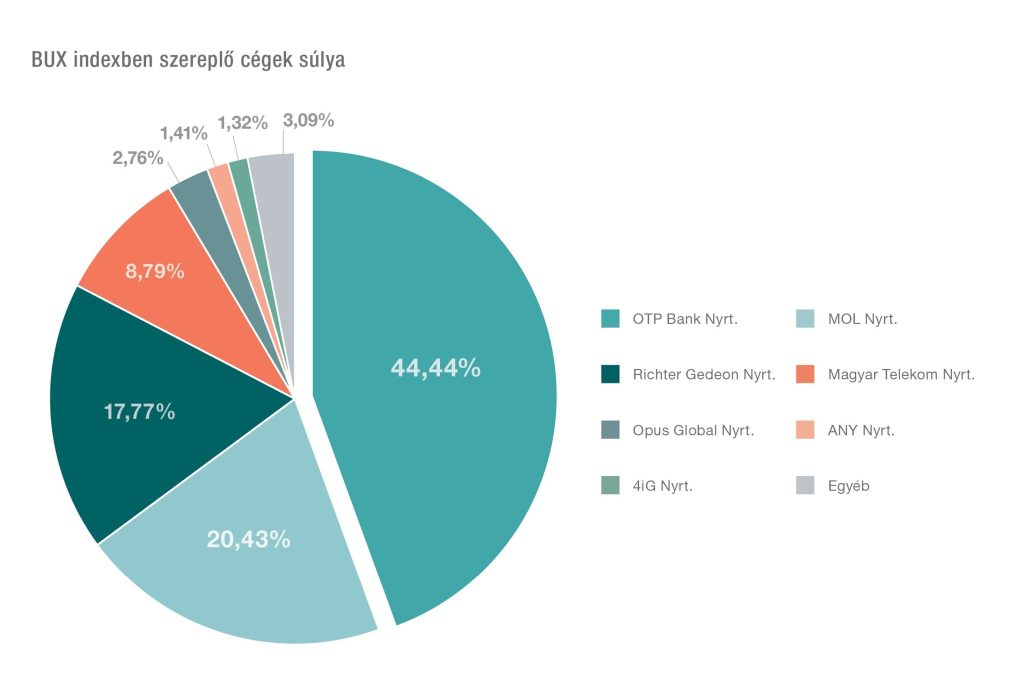

Jóval több, mint a magyar gazdaság teljesítménye. A magyarázat egyszerű: a BUX nem a hazai gazdaság tükre, hanem néhány meghatározó nagyvállalat teljesítményét követi, amelyek árbevételük jelentős részét ráadásul külföldön realizálják. Az OTP súlya önmagában 44%, és a bank és az elmúlt évtizedben a BUX emelkedésének több mint feléért felelt. A BUX mozgása sokkal inkább függ a nemzetközi szektorális vagy tőzsdei trendektől, a globális kamat- és nyersanyagpiacok alakulásától, a devizaárfolyamoktól, mint a hazai GDP változásától.

Forrás: Bloomberg

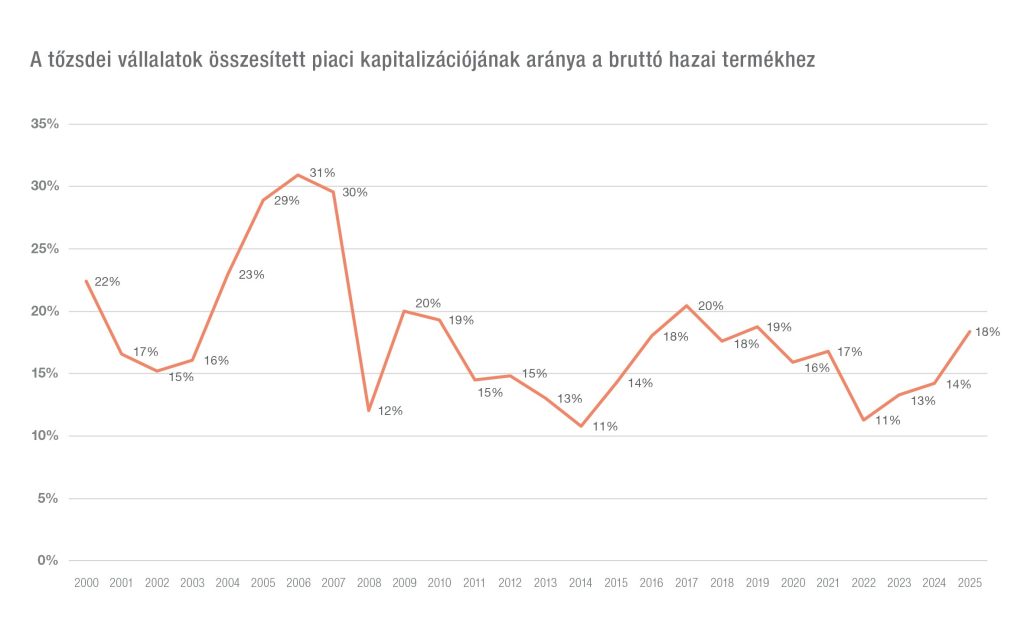

Az alábbi grafikon jól mutatja, hogy a tőzsdei vállalatok összesített piaci kapitalizációja hogyan aránylik a bruttó hazai termékhez. A kétezres évek eleje óta ez az arány erősen ingadozik: 2007-ben például 31%-on tetőzött, majd a válság után meredeken visszaesett és 2022-ben mindössze 11% volt (ma 18%, hála a GDP-t meghaladó tőzsdei árfolyam-emelkedésnek).

Forrás: Bloomberg

A növekedést elsősorban a hazai blue chipek kiemelkedő vállalati teljesítménye és javuló piaci megítélése táplálta. És táplálhatja a jövőben is, a legnagyobb magyar tőzsdei cégek kilátásai ugyanis kifejezetten jók.

Az OTP Bank továbbra is a BUX motorja: a második negyedéves 330 milliárd forintos adjusztált nettó eredmény felülmúlta a várakozásokat, a hitelportfólió minősége jó és a költséghatékonyság is javul. A kormány új “Otthon Start” lakáshitel-programja élénkítheti a kihelyezett hitelvolument, miközben a sajátrészvény-visszavásárlási program év végéig támogatást adhat az árfolyamnak. Bár a magas kockázati költségek és a külföldi leánybankoknál csökkenő kamatszint rövidtávon fékezheti a profitnövekedést, reális cél az idei év egészére 1.160–1.200 milliárd forintos eredmény és vele a 930 -1.000 forint körüli, részvényenkénti osztalék.

A Richter gyógyszergyár idegrendszeri betegségek kezelésére szolgáló készítményeinek portfóliója újabb rekordot hozott: a cég a második negyedévben 79,6 milliárd forint tisztított üzemi eredményt ért el, amelynek közel háromnegyede ebből a termékcsoportból származott. Bár az amerikai piacon forgalmazott Vraylar antidepresszáns jövőbeni eladási kilátásai romlottak, a menedzsment úgy véli, hogy a vállalat képes lehet 2030-ig megduplázni az azon felüli nyereséget. Ezt többek között három új biológiai gyógyszer másolatának piacra vitele, a nőgyógyászati üzletágba történő beruházások, valamint a generikus – vagyis szabadalmi védelem nélküli, olcsóbb – gyógyszerekre való erősebb fókusz segítheti. A vállalat 2026–27-re évi mintegy 9%-os eredménynövekedést céloz meg, ami a jelenlegi értékeltség mellett felértékelődéssel kecsegtet.

A Magyar Telekom menedzsmentje 2025-re 15%-ra növelte az EBITDA-növekedés várható ütemét ( legalább 200 milliárd forintos adjusztált nettó eredmény és hasonló nagyságrendű szabad cash flow várható), a Gigabit Hungary Program pedig további növekedési lehetőségeket nyit. Az egy részvényre jutó eredmény (EPS) idén elérheti a 232 forintot, amelyből 185 forintot juttathatnak vissza a részvényeseknek osztalék és részvény-visszavásárlás formájában – ez közel 10%-os részvényesi javadalmazást jelenthet a nyár végi árfolyam mellett.

A MOL is jó évnek néz elébe: az EBITDA várhatóan meghaladja a 3 milliárd dollárt, amit a harmadik negyedévben kedvezően alakuló dízelmarzsok és erős kiskereskedelmi árrések támogatnak. Ugyanakkor hosszabb távon a vállalat részvénye inkább alulteljesíthet, mivel a nyersanyagárak és finomítói marzsok ciklikusak, és a stratégiai növekedési projektek megtérülése időigényes. A jelenlegi értékeltség ugyan vonzó, de az árfolyam növekedési potenciál mérséklődött, ugyanakkor az osztalék nagyobb hozammal kecsegtet.

Mindeközben a magyar gazdaság a Bloomberg előrejelzése szerint 2025-ben mérsékelt, 1,0%-os növekedést érhet el, ami 2026-ra is csak 3,0%-ra gyorsulhat. Az infláció a tavalyi 4,6%-ról 2026-ig 3,5% közelébe süllyedhet, a költségvetési hiány pedig 4,5% körül maradhat, ami továbbra is feszes költségvetési politikát feltételez. A jegybanki alapkamat idén átlagosan 6,1% körül, 2026-ban 5,15%-ra mérséklődhet (utóbbi enyhítheti a vállalati és lakossági hitelterheket).

Hogy hatnak ezek a makro folyamatok a magyar tőzsdei cégekre?

A csökkenő kamatszint a banki kamatmarzsok szűkülése miatt kedvezőtlenül érintheti az OTP-t, ugyanakkor az alacsonyabb hozamkörnyezet és a régiós kockázati felár esetleges csökkenése – például a háborús feszültségek enyhülésével – javíthatja az egész magyar részvénypiac értékeltségét. Ez utóbbi az OTP mellett a Richter részvényeinek kedvezne leginkább.

És mi a helyzet a költségvetési fegyelemmel?

A jövő tavasszal esedékes országgyűlési választás előtt sokakban felmerül a szokásos választások előtti költségvetési „osztogatás”, amely általában jelentős nyomást gyakorol a hozamokra, és így a kötvénypiacra. A tőzsdei hatás azonban közvetettebb lenne, hiszen a BUX vállalati profitjainak közel 70%-a külföldről származik. Mindemellett a hazai adózási környezet, a szabályozási beavatkozások és az országkockázati felár továbbra is érdemi tényezők maradnak az index értékeltségének alakulásában.

Meddig tarthat ebben a helyzetben a BUX lendülete?

A korábban látott, erőteljes eredménybővülési ütem valószínűleg nem tartható fenn a végtelenségig. A MOL-nál a finomítói marzsok és az energiahordozó-árak mérséklődése, az OTP-nél a kamatmarzs és a külföldi extra profitok várható visszaesése, a Richternél a Vraylar szabadalmi védettségének lejárata, a Magyar Telekomnál pedig az állami árszabályozási kockázatok mind lassíthatják a profitbővülés dinamikáját. A következő 12 hónapban további, érdemi felértékelődésre akkor nyílhat tér, ha a régió és a magyar piac értékeltsége fokozatosan visszatér a hosszú távú átlagokhoz. Az ukrajnai konfliktus miatti “háborús diszkont” ugyanakkor részben már kiárazódott az elmúlt évben, így a hozamprofil inkább az osztalék és a mérsékelt EPS-növekedés kombinációjára épülhet.

Jogi nyilatkozat: A blog üzemeltetője a VIG Befektetési Alapkezelő Magyarország Zrt., a szerzői az Alapkezelő munkavállalói. A weboldal kereskedelmi kommunikációt tartalmaz. A blogon megjelenő cikkek magánszemélyek szubjektív véleményét tükrözik, tájékoztatási céllal készülnek és nem minősülnek befektetési elemzésnek vagy befektetési tanácsadásnak és nem tartalmaznak befektetési ajánlást. A blog szerzői saját nevükben kereskedhetnek olyan pénzügyi és pénzeszközzel vagy más termékkel, amelyről az általuk készített cikk közöl tájékoztatást vagy véleményt. Bár a szerzők tőzsdei vagy tőzsdén kívüli kereskedés során szerzett tapasztalata a jelen blogon szereplő írásaikban is megjelenhet, de érdekeltség nem befolyásolhatja az általuk közölt tájékoztatást. A blogon megjelenő cikkekben, hírekben és tájékoztatásokban megjelenhetnek olyan társaságok, amelyek üzleti kapcsolatot tartanak fenn a VIG Befektetési Alapkezelő Magyarország Zrt.-vel vagy a blog szerzőivel akár közvetlenül, akár a VIG Group cégcsoportba tartozó más vállalkozáson keresztül. Jelen blogon megjelent cikkek nem tartalmaznak teljes körű tájékoztatást, és nem helyettesítik a befektetés megfelelőségének vizsgálatát, amelyet csak az adott befektető egyedi körülményeinek értékelésével lehet megállapítani. A megalapozott befektetési döntés meghozatalához kérjük, hogy részletesen és több forrásból tájékozódjon!

A VIG Befektetési Alapkezelő Magyarország Zrt., a blog szerkesztői és szerzői nem vállalnak felelősséget a blogon szereplő tartalom naprakészségéért, esetleges hiányosságaiért vagy pontatlanságaiért, valamint a blogcikkek alapján hozott befektetési döntésekért és a befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért vagy költségért.